Theo Báo cáo mới công bố, Chứng khoán Agribank (Kết quả kinh doanh và dự phóng của VietinBank. Nguồn: Agriseco

Triển vọng lợi nhuận năm 2026 cũng được đánh giá tích cực khi lợi nhuận trước thuế dự kiến tăng 29% so với cùng kỳ. Trong đó, thu nhập lãi thuần tăng 25%, còn thu nhập ngoài lãi phục hồi tốt nhờ xử lý nợ xấu. Chi phí dự phòng năm 2026 ổn định quanh 1,2% hỗ trợ cắt giảm chi phí dự phòng trong năm. ROE dự báo bình quân đạt 21%/năm giai đoạn 2025–2030.

Chất lượng tài sản tiếp tục cải thiện. Agriseco ước tính tỷ lệ nợ xấu của VietinBank giảm về 0,89% trong năm 2026, thuộc nhóm nhất trong các ngân hàng quốc doanh. Trong bối cảnh nợ xấu hạ nhiệt, ngân hàng sẽ có nhiều dư địa gia tăng bộ đệm dự phòng nợ xấu năm 2026 lên 180%, top 2 cao đầu ngành.

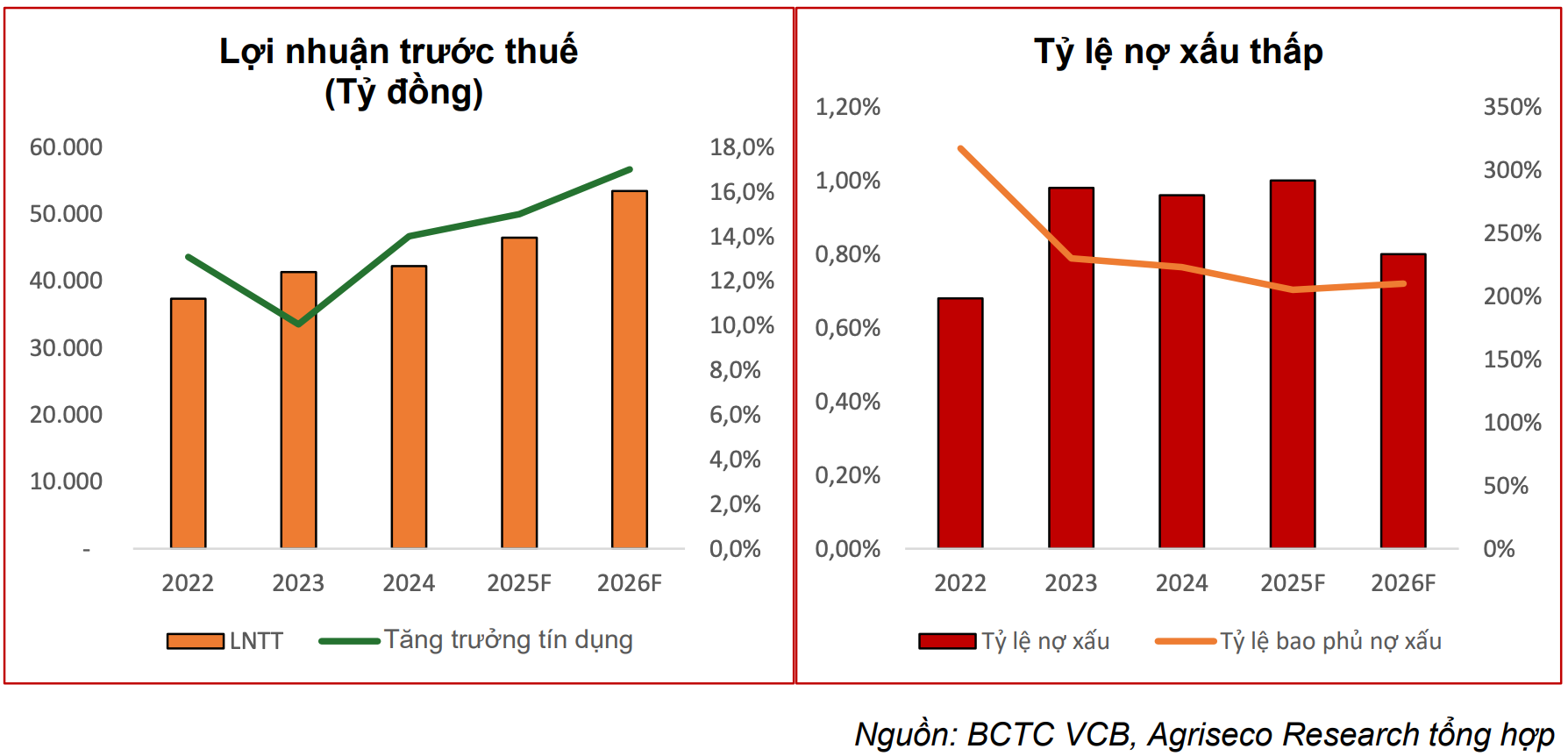

2. Vietcombank (Mã: VCB) - Giá mục tiêu: 70.000 đồng/cổ phiếu

Agriseco dự báo tín dụng năm 2026 của Vietcombank tăng 17%, với động lực chính đến từ giải ngân lĩnh vực thương mại, sản xuất duy trì ổn định (+15%) và xây dựng, đầu tư công cơ sở hạ tầng (+21%). Nhờ lợi thế chi phí vốn thấp (quy mô CASA cao đầu ngành) và tăng trưởng tín dụng cao, Vietcombank duy trì biên lãi ròng (NIM) cao nhất nhóm ngân hàng quốc doanh. Dự kiến tỷ lệ NIM năm 2026 đạt 2,9%. Do đó lợi nhuận trước thuế tăng trưởng kép CAGR 15%/năm giai đoạn 2026-2030.

Kết quả kinh doanh và dự phóng của Vietcombank. Nguồn: Agriseco

Kết quả kinh doanh và dự phóng của Vietcombank. Nguồn: AgrisecoVề chất lượng tài sản, Vietcombank tiếp tục duy trì vị thế dẫn đầu với tỷ lệ bao phủ nợ xấu lớn nhất, đạt 201% cuối quý III/2025. Tỷ lệ nợ xấu được dự báo giảm về mức thấp nhất nhóm ngân hàng quốc doanh nhờ khung pháp lý đến môi trường kinh doanh tích cực hơn và khởi sắc nền kinh tế vĩ mô.

Định giá đang ở mức hấp dẫn khi cổ phiếu VCB giao dịch với P/B 2,2 lần, thấp hơn mức trung bình 5 năm (2,8 lần), trong khi ROE bình quân đạt trên 20%/năm.

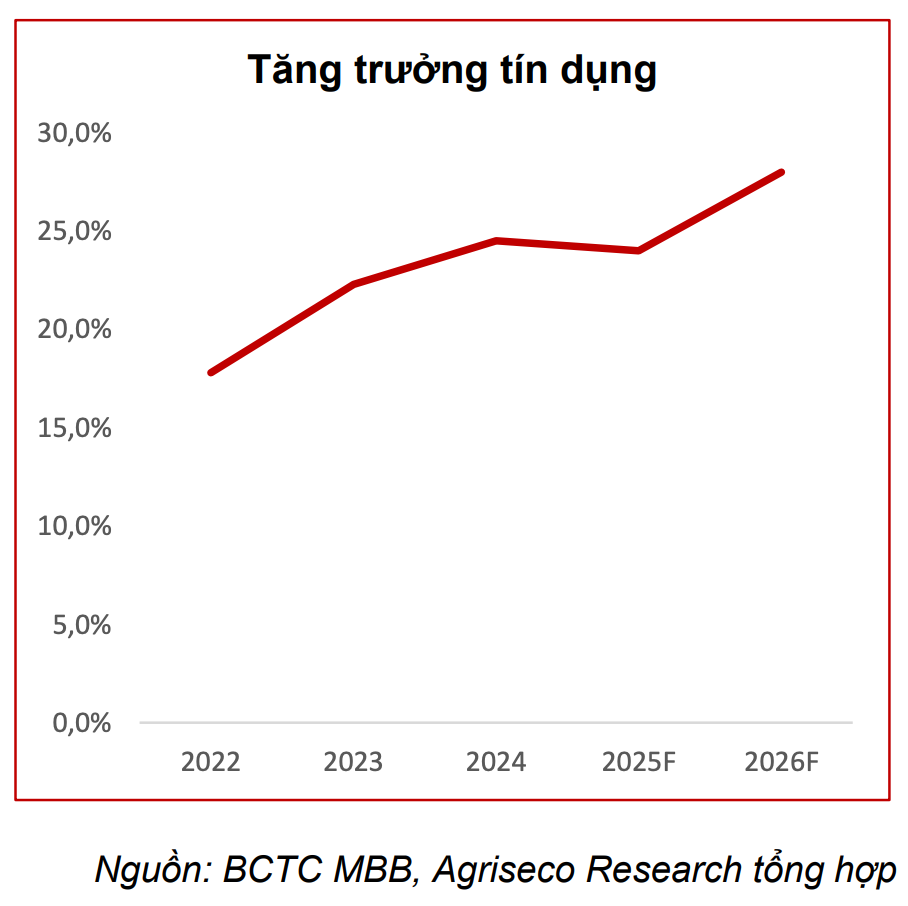

3. MB (Mã: MBB) - Giá mục tiêu: 30.000 đồng/cổ phiếu

Theo Agriseco, động lực tăng trưởng tín dụng của MB đến từ mảng bất động sản sau khi thị trường phục hồi từ quý II/2025 và MB có lợi thế cho vay khách hàng doanh nghiệp (kinh doanh bất động sản), cho vay cá nhân mua nhà ở.

Vì vậy, tín dụng 2025-2026 dự kiến tăng 24-28%, trong đó cho vay bất động sản tăng 35%, cho vay thương mại và sản xuất tăng 18%, còn cho vay tiêu dùng phục hồi khoảng 13%. Lợi nhuận trước thuế năm 2026 dự kiến tăng 20% so với cùng kỳ.

Tăng trưởng tín dụng của MB. Nguồn: Agriseco

Tăng trưởng tín dụng của MB. Nguồn: AgrisecoĐiểm sáng của MB là tỷ lệ CASA đứng thứ 2 toàn hệ thống (tính đến 30/9/2025), nhờ chiến lược số hóa mạnh mẽ từ năm 2022. Ngân hàng tiếp tục mở rộng hệ sinh thái đầu tư số dựa trên nền CASA, kỳ vọng tạo nguồn lợi nhuận mới trong 1-3 năm tới.

Agriseco dự phóng tỷ lệ CASA của MB đạt 42% vào năm 2026, qua đó hỗ trợ NIM phục hồi lên 4,3% từ mức đáy 4,05% năm 2025 khi mặt bằng lãi suất cho vay còn thấp để kích cầu tín dụng.

4. VPBank (Mã: VPB) - Giá mục tiêu: 35.000 đồng/cổ phiếu

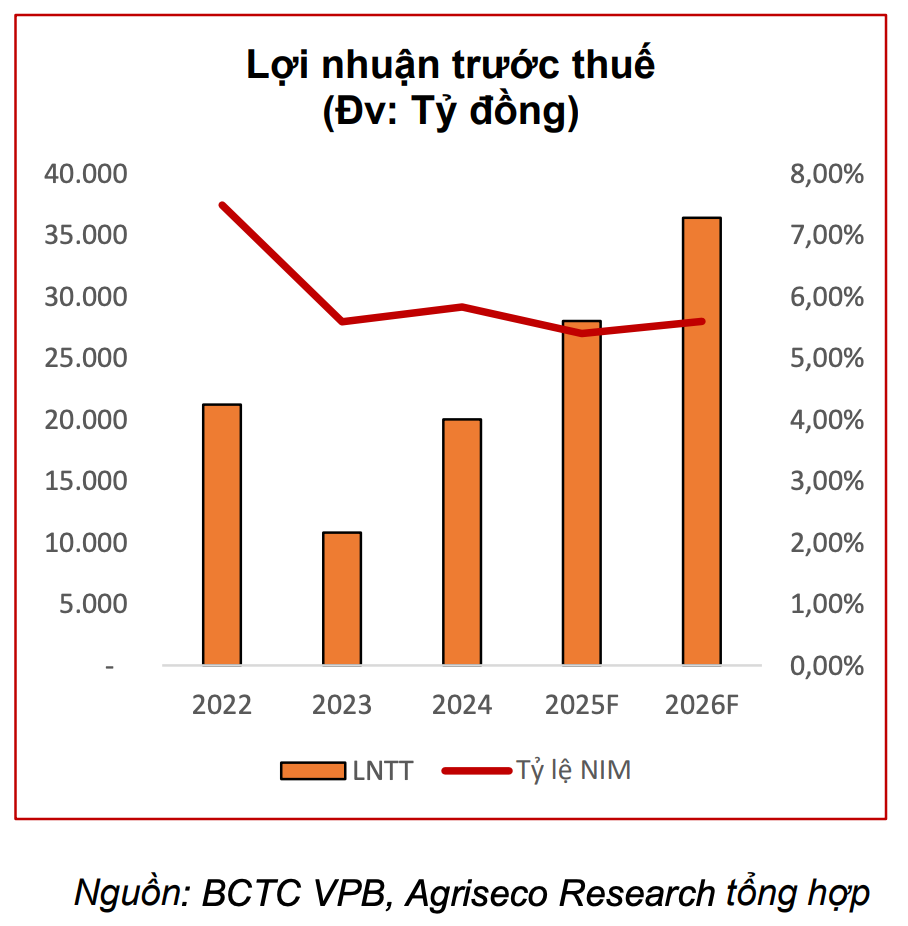

Agriseco dự phóng lợi nhuận trước thuế năm 2026 của VPB tăng 30%, tương ứng tín dụng tăng 30%, dựa trên 3 yếu tố:

- Khách hàng doanh nghiệp đóng góp trên 60% tổng dư nợ nhờ Nghị định 68 về phát triển kinh tế tư nhân.

- Cho vay bất động sản chiếm 40% tổng tín dụng với triển vọng tích cực nhờ cải thiện pháp lý và nhu cầu lớn.

- Cho vay bán lẻ phục hồi tăng 10%. Do đó, kỳ vọng NIM năm 2026 cải thiện lên 5,6% từ mức nền lãi suất cho vay thấp năm 2025.

Lợi nhuận trước thuế của VPBank. Nguồn: Agriseco

Lợi nhuận trước thuế của VPBank. Nguồn: AgrisecoChất lượng tài sản cũng được dự báo cải thiện nhờ Luật hóa Nghị quyết 42 giúp đẩy nhanh tốc độ xử lý nợ xấu.

Sau quá trình tái cấu trúc, chất lượng tài sản của VPBank tiếp tục xu hướng cải thiện với tỷ lệ nợ xấu giảm đáng kể và tỷ lệ bao phủ nợ xấu được củng cố. Agriseco dự báo, tỷ lệ nợ xấu năm 2026 đạt mức 3,5-3,6%.

5. ACB (Mã: ACB) - Giá mục tiêu: 27.000 đồng/cổ phiếu

Agriseco dự báo dư nợ cho vay khách hàng năm 2026 của ACB đạt 843.000 tỷ đồng, tăng trưởng 22%, dựa trên việc cho vay khách hàng cá nhân tăng trưởng mạnh trong bối cảnh kinh tế bứt tốc, đóng góp trên 65% tổng dư nợ. Ngoài ra, dư nợ cho vay khách hàng doanh nghiệp SME được đẩy mạnh nhờ Nghị quyết 68.

Do đó, NIM duy trì trên mức 3,2%, hỗ trợ mở rộng lợi nhuận năm 2026 tăng 20% so với cùng kỳ.

Tỷ lệ nợ xấu của ACB. Nguồn: Agriseco

Tỷ lệ nợ xấu của ACB. Nguồn: AgrisecoBên cạnh đó, nhờ thị trường bất động sản hồi phục và việc Luật hóa Nghị quyết 42 giúp tăng cường xử lý nợ xấu, nhóm phân tích ước tính ACB có thể giảm tỷ lệ nợ xấu xuống dưới 1% trong năm 2026.

Thu nhập ngoài lãi từ hoạt động khác cũng ghi nhận mức tăng trưởng khoảng 70% nhờ vào hoạt động thu hồi nợ xấu ngoại bảng.

Định giá của ACB ở mức hấp dẫn khi P/B 1,4 lần, thấp hơn mức trung bình ngành (1,8 lần), trong khi tỷ suất sinh lời cao đầu ngành với tỷ lệ ROE bình quân đạt trên 25%/năm.